Vorbeam in ultimul editorial despre tema omniprezenta a lichiditatii bursiere scazute. Luna aprilie a marcat cea mai proasta lichiditate bursiera din ultimii doi ani. Aprilie 2019, cea mai slabă lună din ultimii doi ani pentru lichiditatea la bursă: doar 574 mil. lei.

Asadar, tema se impune ca una de mare actualitate, din pacate. Lichiditatea bursiera este doar un simptom al mediului bursier. Al utilitatii sistemului bursier. O piata fara lichiditate este o piata unde cererea si oferta se intalnesc deficitar si unde ideea de finantare a activitatii economice profitabile ramane la stadiul de idee.

Dar cine ar trebui sa fie responsabil de cresterea lichiditatii bursiere: bursa, brokerii, emitenii, clientii, arbitrul pietei, statul? Fiecare parte probabil spune si crede ca celelalte sunt „vinovate” sau prea putin implicate. Lichiditatea este direct generata de activitatea si ordinele de tranzactionare ale clientilor (in special al celor de retail). Acestia au nevoie de instrumente financiare sau produse de investitii atractive si profitabile. Produsele de investitii au nevoie de brokeri care sa le creeze si sa le popularizeze. La randul lor brokeri au si ei nevoie de o piata performanta din punct de vedere tehnic si de un reglementator flexibil si deschis inovatiei, dar si de emitenti de instrumente financiare dispusi sa isi asume transparenta si impartirea performnatei financiare pentru a obtine finantare ieftina. Acest lant cazuistic poate functiona in ambele sensuri.

Sa vedem cateva date statistice publicate in raportul pe 2018 al Fondului de Compensare al Investitorilor (institutia care asigura schema de garantare a conturilor de investitii in limita unei sume de 20.000 euro) care vorbesc, de la sine, despre sanatatea mediului bursier.

Numarul total de investitori a scazut cu 9,23%, mai exact de la 59.467 pana la valoarea de 53.981. Dintre acestia 80% sunt investitori ai firmelor de brokeraj, restul fiind investitori ai bancilor, existand un numar de 234 de investitori ai Societatilor de Admnistrare a Investitiilor. Din cei 53.891 de investitori 78% au conturi de investitii care valoreaza sub 20.000 euro si astfel sunt compensati integral de catre FCI.

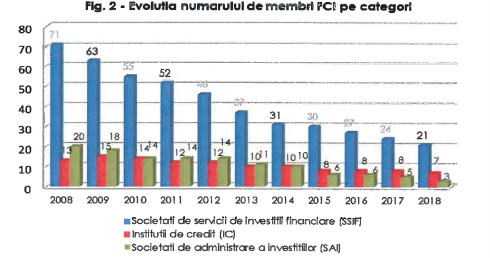

Numarul entitatilor (brokeri, banci si SAI) care opereaza conturi de investitii continua sa scada, in prezent sunt 21 de SSIF, 7 banci si 3 SAI – in total 31. In urma cu 11 ani existau 104 entitati (o scadere de 70%).

Sursa: FCI

Sumele investite stagneaza, portofoliul mediu al clientilor integral compensabil (78% dintre investitori) crescand cu doar 2.2% pana la nivelul de 3.458 euro (nivel cel putin modest).

Sumele detinute de clientii mici (cei cu portofolii de pana in 20.000 euro) totalizeaza doar 146 mil euro, in timp ce totalul activelor detinute (instrumente financiare si cash) de catre clientii compensabili (clientii de retail) este de 2.33 mld euro. La aceste sume, sigur, ar trebui sa adaugam valoarea instrumentelor financiare detinute de acesti investitori la Depozitarul Central, insa este mai mult decat probabil ca marea majoritate a activelor bursiere sunt detinute in conturile de investitii deschise la intermediari. Oricum ne uitam, vorbim despre valori modeste. Spre comparatie SUPER BET – liderul pietei de gambling din Romania- spune ca anul trecut valoarea pariurilor facute de catre clientii sai a fost undeva la 2 mld euro.

Daca numarul de investitori scade, numarul celor care presteaza servicii scade iar sumele investite stagneaza, mentinandu-se la niveluri modeste, este suficient pentru a contura imaginea unui mediu bursier in care lichiditatea bursiera este in suferinta.

Ce ar fi nevoie? Care ar fi medicamentul minune? Evident ceva care sa atraga interesul investitorilor. De ce la momentul listarii, actiuni precum Romgaz, Electrica sau mai recent Medlife, Digi au atras numerosi investitori si implicit tranzactii, iar acum sunt dese sedintele bursiere cu o valoarea atat de scazuta a tranzactiilor pe acesti emitenti? Pentru ca la momentul initial aceste instrumente financiare erau "impachetate” sub forma unui produs investitional care ofera subscrierea in cadrul IPO oferind discount celor care investeau. Ceea ce lipseste pietei sunt produsele de investitii atractive, vandabile. Si nici nu prea pot aparea astfel de produse atat timp cat piata instrumentelor financiare cu venit fix este practic inexistenta iar cea a produselor derivate are o oferta limitata la cateva produse structurate de tip turbo.

Nu exista o singura solutie salvatoare ci mai multe actiuni care ar putea remedia problema. Un exemplu, la indemana, de rezolvare a problemei lichiditatii ar fi tranzactionarea obligatiunilor de stat. Daca Ministerul de Finante ar opta ca certificatele de trezorerie sa fie vandute si prin intermediul pietei bursiere (nu doar prin Trezorerie si Posta Romana) probabil am inregistra o dublare a activelor detinute de micii investitori, in conturile de investitii, in decurs de un an (de la 150 mil euro la 300 mil euro). O valoare dublata a portofoliilor s-ar transmite imediat intr-o piata mai dezvoltata pentru obligatiunile corporative si in final si pentru piata de actiuni.

Problema lichiditatii bursiere, reprezentand si obstacolul in calea atingerii statului de piata emergenta, este una cronicizata. Rezolvarea ei nu poate veni decat printr-un efort comun al celor ce pot si vor sa se implice in crearea unor produse investitionale simple, eficiente, atractive si care, in mod special, sa raspunda asteptarilor detinatorilor de capital din piata financiara romaneasca. Simpla existenta a unei infrastructuri de tranzactionare si doar a unei clase de instrumente financiare lichide –actiunile, nu va debloca degraba aceasta situatie.

Autor: Alin Brendea